O setor da panificação e pastelaria industriais registou um crescimento significativo em 2023, com a faturação a atingir os 1060 milhões de euros, um aumento de 12,8% face ao ano anterior, de acordo com os últimos dados divulgados pela Informa D&B sobre este setor.

As exportações do setor totalizaram 358 milhões de euros, refletindo um crescimento de 14% em comparação com 2022, quando se situaram nos 314 milhões. Espanha manteve-se como o principal mercado externo, absorvendo 40% das vendas ao exterior. Em contrapartida, as importações ascenderam a 647 milhões de euros, um crescimento de 25,9% face ao ano anterior. Espanha destacou-se também como o principal fornecedor, representando cerca de 67% do total importado.

O setor contava com cerca de seis mil empresas no final de 2022, responsáveis por mais de 22 mil postos de trabalho. Apesar do predomínio de empresas privadas de capital nacional, existem concorrentes de maior dimensão integrados em grupos estrangeiros.

A estrutura do setor continua marcada pela presença de pequenas empresas: mais de 85% dos operadores empregam menos de dez pessoas, e apenas oito empresas têm mais de 250 trabalhadores. Nos últimos anos, tem-se assistido a um aumento da quota de mercado das maiores empresas, refletindo um contexto cada vez mais competitivo para os operadores de menor dimensão.

Os dados da Informa D&B evidenciam ainda que a produção do setor cresceu 4,2% em 2023, totalizando 771 milhões de euros. O peso das exportações sobre a produção situou-se nos 46,4%, enquanto as importações representaram 61% do mercado nacional.

“Formatos e embalagens têm um foco estratégico dentro da empresa”

A conveniência e a inovação continuam a ser eixos estratégicos para o Grupo Bimbo Portugal, que tem ajustado o seu portefólio às novas dinâmicas de consumo. Alejandro Lacorte, diretor geral do Grupo Bimbo Portugal, destaca ao Hipersuper que a proximidade com os consumidores tem sido fundamental para entender as suas necessidades e momentos de procura.

Alejandro Lacorte, diretor geral do Grupo Bimbo Portugal

“No Grupo Bimbo temos plena convicção da relevância de acompanhar os nossos consumidores no dia a dia. Com isto em mente, precisamos de ficar muito perto dos mesmos e conhecer a sua jornada. Constantemente temos contacto com os nossos consumidores, entendemos as suas necessidades e temos um foco especial em definir os momentos de procura”, afirma o responsável.

Nos últimos anos, a empresa reforçou a sua oferta com produtos e embalagens pensados para diferentes momentos de consumo, dentro e fora de casa. “Os produtos Wraps e Bagels Bimbo são claramente produtos que propõem novas formas de consumo, saborosas e focadas na satisfação das necessidades de conveniência e praticidade”, refere Alejandro Lacorte.

A inovação em formatos e embalagens tem sido uma das grandes apostas do Grupo Bimbo, permitindo ajustar os produtos às diferentes necessidades dos lares portugueses. “Definitivamente os formatos e embalagens têm um foco estratégico dentro da empresa”, afirma. E explica: “temos um portefólio completo para os nossos pães Bimbo, diversos tamanhos baseados no número de integrantes dos lares portugueses e nas formas de consumo”.

No segmento da pastelaria, a empresa tem apostado em formatos on the go para facilitar o consumo fora de casa. “No segmento de Bolos, as nossas marcas icónicas, Donuts, Bollycao e Mañhazitos, têm apresentações On the Go pensadas para estar presentes com consumidores que fazem refeições fora de casa. Adicionalmente, essas marcas têm produtos familiares e individuais para que os diversos tipos de consumidores possam desfrutar dos nossos produtos”, sublinha.

Novidades a caminho em 2025

A inovação continuará a ser uma prioridade para o Grupo Bimbo no próximo ano. Alejandro Lacorte revela que a empresa já está a preparar novos lançamentos para 2025, reforçando a sua aposta na diversificação do portefólio.

“A nossa missão no Grupo Bimbo é levar alimentos nutritivos, saborosos e de alta qualidade para as mãos dos consumidores portugueses. É por isso que o nosso portfólio está em constante evolução e 2025 não vai ser diferente, vamos ter novidades para os nossos consumidores”, afirma o diretor geral.

A empresa pretende introduzir novidades em praticamente todas as categorias, incluindo produtos desenvolvidos especificamente para o mercado português e outros que já provaram sucesso noutros países onde o Grupo Bimbo opera. “No Grupo Bimbo acreditamos na importância da inovação, teremos novidades praticamente em todas as categorias, tanto produtos desenvolvidos aqui em Portugal quanto produtos que temos em outros países onde o Grupo Bimbo tem presença e que chamam a atenção do nosso consumidor local”, conclui Alejandro Lacorte.

Inovação em formatos e embalagens tem sido um foco estratégico do Grupo Celeste

Sofia Miguel, diretora de marketing e comunicação do Grupo Celeste, fala de um crescimento moderado em 2024, com uma adaptação às novas tendências de consumo, e sublinha que, apesar das mudanças no comportamento dos consumidores, os produtos clássicos continuam a liderar as vendas.

Sofia Miguel, diretora de marketing e comunicação do Grupo Celeste

“O mercado de panificação e pastelaria em Portugal em 2024 apresentou um cenário de crescimento moderado e adaptação às novas tendências de consumo. As vendas registaram um ligeiro aumento. Os produtos clássicos, como o pão tradicional e os pastéis de nata, continuaram a liderar as vendas, mas houve uma crescente procura por opções inovadoras e saudáveis, incluindo a procura por grãos ancestrais e processos de fermentação lenta como a massa mãe”, afirma Sofia Miguel ao nosso jornal.

Na pastelaria, a evolução do mercado reflete duas realidades distintas: “verifica-se, por um lado, a procura de produtos mais saudáveis e que têm impacto na nossa saúde física e mental, mas por outro, continua a existir um grande interesse por momentos de indulgência e experiências únicas.”.

De grãos ancestrais a alternativas vegetais

O Grupo Celeste tem acompanhado a evolução do setor e identifica algumas das principais tendências para 2025. Sofia Miguel destaca que os consumidores continuam a valorizar produtos que conciliam sabor, qualidade e benefícios para a saúde.

“As principais tendências de consumo para 2025 no mercado de panificação e pastelaria incluem: pães integrais (feitos com grãos integrais e fibras), base de plantas (produtos que utilizem ingredientes de origem vegetal, indo de encontro aos consumidores que procuraram alternativas mais saudáveis ou opções vegetarianas e veganas), massa fermentada (massa mãe, de fermentação lenta), ingredientes locais e tradicionais (procura por produtos com ingredientes naturais, orgânicos, onde são valorizados os sabores e as tradições locais) e grãos e sementes (incorporação nos produtos de panificação devido à procura por opções mais nutritivas e funcionais).”.

A responsável reforça que estas tendências refletem uma mudança de mentalidade por parte dos consumidores, que procuram “não só produtos com sabor e qualidade, mas também que ofereçam benefícios para a saúde e o bem-estar, além de atenderem a preocupações relacionadas com a sustentabilidade.”

A inovação em formatos e embalagens tem sido um foco estratégico do Grupo Celeste, com impacto tanto na pastelaria como na padaria. “Ao nível de formatos, verificamos novidades ao nível da pastelaria (croissants de diferentes tamanhos e formatos, fusões entre croissants e cookies, diferentes snacks que combinam os sabores doces e salgados, etc.). Em padaria existe, por exemplo, uma maior procura por pães diferentes nos formatos de forma retangular (pães proteicos, de fibra, com cereais ou centeio)”, explica Sofia Miguel.

A responsável destaca ainda uma tendência para redução do peso e da gramagem dos produtos, aliada a uma crescente preocupação com a sustentabilidade das embalagens. “Surgem embalagens mais pequenas, mais sustentáveis (materiais recicláveis, biodegradáveis e até comestíveis)”, afirma.

Além do fator ambiental, a experiência do consumidor tem sido um ponto-chave na inovação. “Do ponto de vista visual, verificamos cada vez mais a procura por embalagens onde se consegue visualizar o interior, onde o consumidor consegue ver o produto que está dentro da embalagem (embalagens transparentes). A informação contida nas embalagens está também mais simplificada e o design é mais atrativo, mais moderno (instagramável)”, refere Sofia Miguel.

Para a responsável do Grupo Celeste, esta evolução é essencial para que as marcas se diferenciem num mercado altamente competitivo. “Estas inovações melhoram não só a experiência do consumidor, como garantem a diferenciação das marcas num mercado tão competitivo, respondendo à procura dos clientes por produtos únicos e sustentáveis.”

Produtos autênticos e ingredientes nacionais impulsionam inovação

O setor da panificação industrial tem enfrentado desafios, mas também oportunidades de crescimento. Para a Panificadora Costa e Ferreira, 2024 foi um ano de superação e adaptação, marcado por momentos desafiantes e pela aposta contínua na inovação e na valorização da tradição.

Deborah Barbosa, CEO da Panificadora Costa e Ferreira

“O mercado de panificação teve um ligeiro crescimento em 2024, tendo sido impulsionado pela crescente procura por produtos de conveniência e pela inovação contínua no setor, incluindo a introdução de novos produtos e a adaptação às preferências dos consumidores por alimentos mais saudáveis e sustentáveis”, afirmou Deborah Barbosa, CEO da Panificadora Costa e Ferreira.

A Panificadora Costa e Ferreira tem apostado em produtos que aliam tradição e inovação, valorizando ingredientes nacionais e métodos artesanais. Um exemplo desta estratégia foi o lançamento do Pão de Forma com Massa Mãe e Queijo da Ilha, que reflete as tendências de consumo atuais.

“O lançamento do Pão de Forma com Massa Mãe e Queijo da Ilha está alinhado com as tendências de consumo atuais no mercado de panificação”, destaca Deborah Barbosa. A CEO da empresa que produz o conhecido “Pão de Rio Maior” explica que os consumidores valorizam cada vez mais “produtos artesanais e autênticos, confecionados com ingredientes locais e técnicas tradicionais.”

Além disso, há uma crescente procura por produtos mais nutritivos, o que tem levado a Panificadora Costa e Ferreira a desenvolver novas opções adaptadas a esta tendência. “Verifica-se igualmente o aumento da procura por produtos mais nutritivos, evidenciando, assim, a preferência por opções mais saudáveis e por ingredientes naturais”, acrescenta Deborah Barbosa.

Apesar de manter um forte compromisso com a tradição, a Panificadora Costa e Ferreira acompanha as evoluções tecnológicas no setor. Deborah Barbosa acredita que a inovação será um fator determinante para o futuro da panificação: “a integração de tecnologias como impressão 3D e Inteligência Artificial para a personalização de receitas e para a criação de novos formatos de pães são tendências que marcarão também o setor da panificação em 2025”.

A responsável sublinha que a adaptação às novas exigências do consumidor implica uma abordagem equilibrada entre a inovação tecnológica e a preservação dos métodos tradicionais de fabrico.

A aposta na inovação em formatos e embalagens tem sido uma prioridade da empresa, refletindo a necessidade de responder às novas exigências do mercado. “Tem sido um foco estratégico importante para nós” refere.

A empresa tem explorado novas formas de apresentação dos produtos, sempre com o objetivo de melhorar a experiência do consumidor e garantir mais conveniência. “Estamos, constantemente, a explorar novas formas de apresentar os nossos produtos com vista a atender às necessidades dos consumidores modernos, abrangendo, precisamente, a criação de formatos inovadores que tenham em vista melhorar a experiência do consumidor e a conveniência”, explica.

Ano desafiante e a recuperação da empresa

2024 foi particularmente desafiante para a Panificadora Costa e Ferreira, devido ao incêndio numa das fábricas que afetou as operações da empresa. Deborah Barbosa destaca ao Hipersuper que, apesar das dificuldades, a empresa continua a recuperar e a consolidar o seu crescimento.

“2024 ficou marcado pelo incêndio que afetou o nosso rendimento e, como tal, o volume de faturação e os objetivos pensados foram afetados”, revela a CEO da empresa. No entanto, a aposta na exportação tem sido um fator de crescimento, permitindo que a empresa continue a expandir-se no mercado internacional.

“Ainda estamos em fase de recuperação, mas podemos adiantar que temos sentido um aumento nas exportações, impulsionado pela procura internacional por produtos de alta qualidade e autênticos”, conclui Deborah Barbosa.

A frequência de compra aumentou

Ivan Mellado, General Manager da Puratos, destaca que, em 2024, o setor manteve uma tendência de crescimento sustentado, impulsionado pelo comportamento dos consumidores e pela inovação das empresas.

Ivan Mellado, General Manager da Puratos

“2024 continuou a ser marcado por alguma instabilidade em matérias-primas essenciais como os cereais, ovos, açúcar e, sobretudo, chocolate. Apesar disso, e de acordo com os dados da Kantar, ao contrário do FMCG, em Padaria e Pastelaria o comprador está ainda mais regular e mais investidor, apesar das cestas serem menores”, afirma Ivan Mellado.

O responsável da Puratos destaca que o consumidor mantém um comportamento de compra positivo, mesmo após um período de restrição devido à inflação. “O consumidor continua a permitir-se comprar mais vezes um miminho diferente e mais indulgente depois de alguma restrição devido à inflação. A frequência de compra aumentou 3,9% versus 2023”, refere.

A nível de canais, Ivan Mellado aponta que “os hipers e supers, QSR e restaurantes crescem no consumo fora de casa e as Padarias e Pastelarias ganham em frequência.”.

A procura por produtos mais equilibrados nutricionalmente e com benefícios para a saúde tem sido uma das grandes tendências do setor. Ivan Mellado destaca que a aposta na massa mãe e nos alimentos funcionais continuará a ser um dos motores de inovação.

“A saúde e bem-estar foi em 2024 e continua a ser em 2025 uma das grandes tendências de lançamentos. Em panificação, a massa mãe continua a ser um dos ingredientes cada vez mais importante e cada vez mais reconhecido pelo consumidor, não só porque melhora as características do pão, assim como vários estudos apontam para a melhoria da digestibilidade do pão sempre que tem massa mãe”, explica o responsável da Puratos.

Além da massa mãe, a empresa tem apostado no desenvolvimento de pães funcionais, criando produtos adaptados às necessidades específicas dos consumidores. “Os alimentos funcionais são também uma tendência. Este ano lançámos um Puravita Proteico e Brioche Proteico, que é uma categoria em crescimento. Para além disso, lançámos também no início do ano um Puravita que ajuda ao intestino feliz”, revela Ivan Mellado.

A preocupação com o bem-estar intestinal tem sido um fator de inovação. “O equilíbrio do nosso intestino é fundamental para o nosso bem-estar, não só físico como também mental, e a Puratos está muito focada em lançar pães inovadores e que permitam novas alegações de saúde”, acrescenta o responsável.

No segmento da pastelaria, apesar da crescente preocupação com a saudabilidade, a indulgência continua a ser um fator essencial para o consumidor. “Na pastelaria, apesar de saúde e bem-estar ser também uma tendência, a indulgência não deixa de ser essencial para o consumidor. Por isso, muitas vezes, o caminho passa pela oferta de especialidades com porções mais pequenas. Temos por isso em atenção no desenvolvimento dos nossos receituários”, explica Ivan Mellado.

A preocupação ambiental tem sido outro fator estratégico para a Puratos. Segundo Ivan Mellado, os consumidores estão cada vez mais atentos à sustentabilidade das embalagens, o que levou a empresa a investir em soluções mais ecológicas.

“Segundo o nosso estudo Taste Tomorrow, 34% dos consumidores portugueses procuram embalagens recicláveis. Como estamos em fase de mudança de imagem corporativa, procurámos também que os materiais que as compõem sejam cada vez mais sustentáveis”, afirma o responsável.

Além da sustentabilidade, a empresa tem ajustado os formatos das suas embalagens para responder às diferentes necessidades dos clientes. “Para além da sustentabilidade, o formato que oferecemos aos nossos clientes é também fundamental. Como trabalhamos para várias tipologias de clientes, com necessidades diferentes, o formato tem de estar também ele adaptado”, explica Ivan Mellado.

A Puratos trabalha com clientes industriais de grande dimensão e clientes mais tradicionais, o que exige uma abordagem diferenciada. “Temos desde clientes de maiores dimensões, como são os clientes industriais, que valorizam formatos maiores, até clientes mais tradicionais que valorizam embalagens mais pequenas. O formato adaptado é fundamental para facilitar o dia a dia dos nossos clientes, assim como reduzir desperdícios alimentares”, refere

Crescimento em produtos estratégicos e perspetivas futuras

A inovação tem sido uma das grandes responsáveis pelo crescimento da empresa, que registou um aumento significativo nas vendas de produtos estratégicos. “Temos vindo a crescer em produtos estratégicos que efetivamente trazem inovação para o mercado. Em 2024, esses produtos cresceram 24% versus 2023”, revela Ivan Mellado.

O responsável da Puratos reforça que a empresa pretende continuar a investir na inovação e na saudabilidade, assegurando que os consumidores tenham acesso a produtos equilibrados, sem comprometer o sabor e a textura. “Como referimos numa questão acima, este objetivo está relacionado com o compromisso da Puratos na saúde e bem-estar, sem afetar as características fundamentais dos produtos, como o sabor, frescura e textura. Estamos focados para que a área de panificação, pastelaria e chocolate continue a evoluir de forma a podermos oferecer produtos mais equilibrados nutricionalmente”, conclui Ivan Mellado.

Aumento na procura por produtos que unem conveniência e benefícios nutricionais

2024 foi de consolidação para a Rialto, com um forte foco na adaptação às novas dinâmicas de consumo. A empresa identificou um aumento da procura por produtos que unem conveniência e benefícios nutricionais, alinhando-se com as tendências do mercado. Tiago Lameiro, diretor de marketing e vendas da Rialto, destaca esta evolução: “o último ano foi de consolidação para a Rialto, com um forte foco na adaptação às novas dinâmicas de consumo. Identificámos um aumento na procura por produtos que unem conveniência e benefícios nutricionais, como por exemplo produtos à base de farinha de espelta, algo que está alinhado com a nossa estratégia. Além disso, reforçámos a nossa presença no mercado, consolidando parcerias estratégicas dentro e fora de Portugal e explorando novas oportunidades de crescimento.”.

Tiago Lameiro, diretor de marketing e vendas da Rialto

A preocupação com a composição dos produtos e a escolha dos ingredientes tem sido uma prioridade para os consumidores, levando a Rialto a reforçar a sua aposta em produtos diferenciadores e inovadores. “Os consumidores estão cada vez mais atentos à composição dos produtos, procurando opções mais equilibradas e diferenciadoras”, afirma Tiago Lameiro. O responsável destaca que “no mercado de panificação, notamos um aumento de procura na composição primária dos produtos, como a farinha de espelta, por exemplo. É precisamente nesta vertente que desenvolvemos o nosso novo produto, o Forno D’oro Mini Grissinos 100% Espelta, que tem sido um sucesso com um dos nossos principais parceiros – Continente.”.

Além da crescente valorização dos ingredientes, a Rialto está também a acompanhar novas tendências de sabor que têm ganho expressão no mercado. “Observamos uma procura por sabores mais diferenciados. A trufa é um forte exemplo dessa tendência. Posso adiantar que, para atender às necessidades do nosso público, já estamos a desenvolver um produto com este perfil de sabor”, revela.

Inovação em formatos e embalagens como fator estratégico

A inovação em formatos e embalagens tem sido um dos pilares da estratégia da Rialto, permitindo à empresa responder melhor às exigências dos consumidores e diferenciar-se no mercado.

“Sim, a inovação é um pilar fundamental da Rialto. Temos apostado em novos formatos e texturas, respeitando sempre a tradição e qualidade dos nossos produtos. Os nossos Mini Grissinos 100% Espelta e Mini Grissinos Azeitona e Orégãos são bons exemplos dessa estratégia”, afirma Tiago Lameiro.

Além da inovação em produtos, a empresa tem investido fortemente na sustentabilidade das embalagens, um fator cada vez mais relevante para os consumidores. “No que toca às embalagens, temos vindo a trabalhar em soluções mais sustentáveis, com o objetivo de reduzir o impacto ambiental”, refere o responsável da empresa de Aveiro.

A Rialto está envolvida num projeto inovador que visa reduzir o uso de plásticos fósseis na indústria alimentar. “Estamos envolvidos no projeto ‘From Fossil to Forest’, liderado pela The Navigator Company, que visa o desenvolvimento de embalagens e produtos à base de celulose para substituir os plásticos fósseis. Os resultados têm sido muito promissores”, revela Tiago Lameiro ao nosso jornal.

Apesar do aumento dos custos de produção, a Rialto conseguiu manter a sua competitividade no mercado, consolidando as suas vendas e garantindo a estabilidade dos preços para os consumidores.

“A faturação em 2024 foi em volta de 10M€. Um dos maiores sucessos e motivo de satisfação foi o facto de não termos aumentado preços na transição de 2024 para 2025, ainda que grande parte dos custos tenham aumentado. Conseguimos, assim, manter-nos competitivos no mercado e consistentes com o nosso consumidor”, conclui Tiago Lameiro.

Na Vieira, a inovação é também transversal a toda a atividade. “A procura por novos sabores e formatos está no ADN da Vieira”, refere Raquel Vieira de Castro, sublinhando que esta abordagem se estende também a outras categorias: “É uma característica presente em todo o seu portfólio, desde as bolachas até às amêndoas, como as recém-lançadas amêndoas kiwi e chocolate plant-based, um sabor disruptivo que já conquistou os consumidores mais exigentes”.

Na Vieira, a inovação é também transversal a toda a atividade. “A procura por novos sabores e formatos está no ADN da Vieira”, refere Raquel Vieira de Castro, sublinhando que esta abordagem se estende também a outras categorias: “É uma característica presente em todo o seu portfólio, desde as bolachas até às amêndoas, como as recém-lançadas amêndoas kiwi e chocolate plant-based, um sabor disruptivo que já conquistou os consumidores mais exigentes”. Para o futuro, as perspetivas são de crescimento, ainda que com desafios. João Basto antecipa uma evolução positiva: “Acreditamos que o segmento de bolachas, especialmente as tortitas, continuará a apresentar um crescimento sólido nos próximos anos”. Uma dinâmica suportada pela procura contínua por soluções equilibradas: “Vemos cada vez mais consumidores à procura de alternativas que aliem sabor e bem-estar”.

Para o futuro, as perspetivas são de crescimento, ainda que com desafios. João Basto antecipa uma evolução positiva: “Acreditamos que o segmento de bolachas, especialmente as tortitas, continuará a apresentar um crescimento sólido nos próximos anos”. Uma dinâmica suportada pela procura contínua por soluções equilibradas: “Vemos cada vez mais consumidores à procura de alternativas que aliem sabor e bem-estar”.

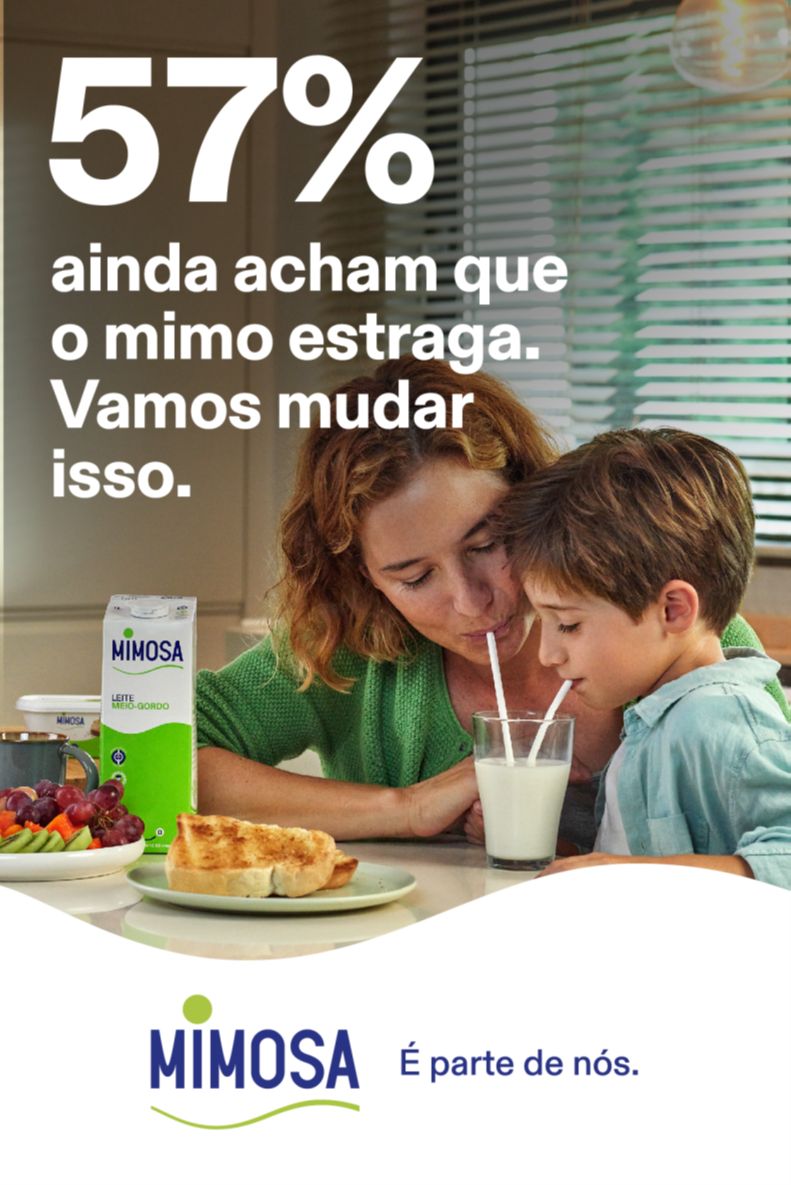

E, portanto, Mimosa tem um trabalho muito próximo, seja com, neste caso, o consumidor final, mas também junto de outros stakeholders, outras figuras que são importantes no desenvolvimento de um target infantil e depois em idade adulta. Temos um programa educativo que é o Mimosa Porquê?, que impacta cerca de 10 mil crianças, onde promovemos uma boa pedagogia alimentar, comportamentos conscientes para um planeta melhor, um estilo de vida ativo. Temos também outras iniciativas, como é o caso do Passeio da Família Mimosa ou Vem Lanchar, porque de facto o que sentimos é o que aponta: há cada vez mais um maior envolvimento dos pais em preocuparem-se com o papel que o mimo tem no desenvolvimento cognitivo, desde logo, e no desenvolvimento de competências sociais e emocionais das crianças.

E, portanto, Mimosa tem um trabalho muito próximo, seja com, neste caso, o consumidor final, mas também junto de outros stakeholders, outras figuras que são importantes no desenvolvimento de um target infantil e depois em idade adulta. Temos um programa educativo que é o Mimosa Porquê?, que impacta cerca de 10 mil crianças, onde promovemos uma boa pedagogia alimentar, comportamentos conscientes para um planeta melhor, um estilo de vida ativo. Temos também outras iniciativas, como é o caso do Passeio da Família Mimosa ou Vem Lanchar, porque de facto o que sentimos é o que aponta: há cada vez mais um maior envolvimento dos pais em preocuparem-se com o papel que o mimo tem no desenvolvimento cognitivo, desde logo, e no desenvolvimento de competências sociais e emocionais das crianças.